摘要:

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 11月7日,希迪智驾递表港交所,联席保荐人为中金公司、中信建投国际和中国平安资本(香港)。 ...

摘要:

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 11月7日,希迪智驾递表港交所,联席保荐人为中金公司、中信建投国际和中国平安资本(香港)。 ... 炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

11月7日,希迪智驾递表港交所,联席保荐人为中金公司、中信建投国际和中国平安资本(香港)。

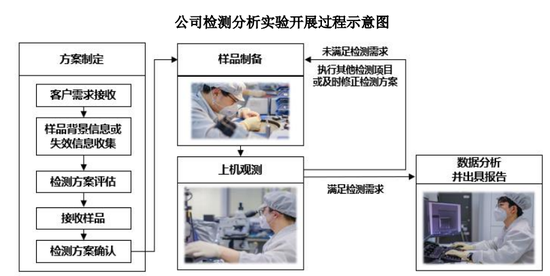

图片来源:希迪智驾招股书

招股书显示,希迪智驾寻求根据18C规则在港交所主板上市。

今年6月,晶泰科技成为按港交所18C规则上市的首家公司。随后,黑芝麻智能公司也根据18C规则成功登陆港股。

投后估值超过90亿元

招股书显示,希迪智驾是国内商用车自动驾驶技术供应商,专注于自动驾驶矿卡及物流车、高性能感知解决方案的研发。

根据招股书,该公司首创的全栈自动驾驶矿卡解决方案“元矿山”将该公司的专有算法与广泛使用的商用车自动驾驶硬件相集成,实现无人驾驶矿卡的自主操作及远程监控,从而使劳动密集型采矿作业实现自动化。

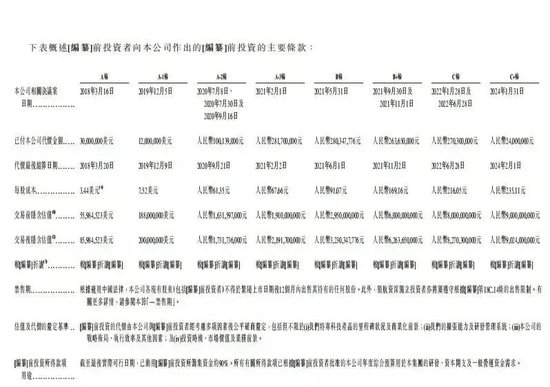

希迪智驾成立以来获得过8次融资。其中,2018年3月,希迪智驾完成A轮3000万美元融资,由红杉中国领投1400万美元,百度风投投资了300万美元。2024年2月,希迪智驾完成C+轮融资2400万元人民币。C+轮融资后,希迪智驾估值超过90亿元人民币。

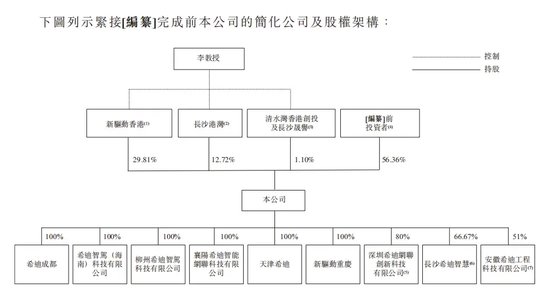

希迪智驾由李泽(金麒麟分析师)湘创立。资料显示,李泽湘是香港科技大学电子工程系教授、大疆创新董事,李泽湘还担任固高科技的董事长。

希迪智驾IPO前,李泽湘控制43.63%股权。其中,李泽湘通过新驱动香港控制29.81%股权,通过长沙港湾控制12.72%股权,通过清水湾香港创投及长沙晟誉控制1.1%股权。

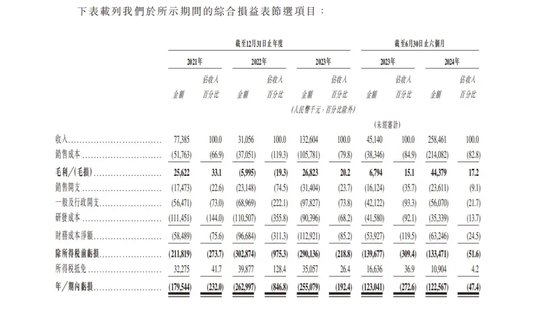

2021年—2023年,希迪智驾分别实现营收7738.5万元(人民币,下同)、3105.6万元、1.33亿元;实现毛利2562.2万元、-599.5万元、2682.3万元。今年上半年,希迪智驾实现毛利4437.9万元,去年同期为679.4万元。

图片来源:希迪智驾招股书

2021年—2023年,希迪智驾经调整净亏损分别为1.14亿元、1.59亿元、1.38亿元;今年上半年,希迪智驾经调整净亏损为5944.8万元,去年同期为6543.7万元。

连年产生亏损与希迪智驾高额的研发投入紧密相关。

2021年—2023年,希迪智驾研发开支分别为1.115亿元、1.105亿元、9040万元;今年上半年,希迪智驾研发开支为3530万元,去年同期为4160万元。截至今年6月底,希迪智驾共有研发人员244人,占员工总数的57.3%。

希迪智驾表示,公司此次寻求港股上市,募集资金将分别用于新一代自动驾驶平台研发团队,新一代自动驾驶平台软硬件及算法整合等,还将升级研发软硬件设备,提升销售能力以及交付能力,进行国际化布局等。

目前已有两家特专科技公司通过18C规则上市

希迪智驾在招股书中说明其为特专科技公司,因为未能符合港股《上市规则》第8章的规定,转而寻求根据18C规则在港交所主板上市。

希迪智驾表示,公司具有较高的投资风险,且为未商业化公司,如果之后无法获得充足的外部资金或无法产生足够的收入以维持营运,将面临较高的公司倒闭风险。

今年6月13日,晶泰科技成为港交所18C规则落地一年多来的首家上市公司。今年9月,晶泰科技被纳入港股通。8月8日,港交所迎来18C规则落地后第二家上市公司黑芝麻智能。此前,越疆科技也按照18C规则递交了港股招股书。

今年5月20日,港交所高级副总裁兼中国区上市发行服务部主管韩颖姣发表专题演讲时表示,上市制度改革塑造了港股市场的新经济生态系统,港交所也与时俱进,设立港股《上市规则》第18C章,允许从事新兴及创新行业的特专科技公司赴港上市。

此外,韩颖姣提及,很多已提交主板上市申请或者已上市的公司,最初跟交易所接触时,打算按18C规则上市,可是这些公司商业化能力较强,在短短一两年时间,便已满足第8章的上市要求。原本提交18C申请的公司,如今年更新财务数据时已符合第8章上市规则要求,则可申请主板上市。